集微网报道 在信息技术与先进制造技术高速发展的带动下,国内以新型传感器、智能控制系统、工业机器人、自动化成套生产线为代表的智能制造装备产业体系逐步形成,也催生出博众精工、长川科技、先导智能等诸多领先企业。

苏州杰锐思智能科技股份有限公司(简称:杰锐思)亦是其中优秀的一员,日前其已提交招股书拟创业板上市。

从招股书来看,持续研发的加持以及丰富的客户资源和多业务领域拓展的策略,使杰锐思近年来营收和净利润都取得了明显增长,2021年净利润更是几乎实现了翻倍增长。然而,多元的业务拓展的确丰富了杰锐思的产品类别,也增加了销售规模,但却也因此使其毛利率水平处于低位,且呈现持续下滑趋势。三年来其毛利率由45.36%下滑至39.07%,在尚未明确看到其新业务的开发进展、规模效益以及市场议价能力的情况下,后续其毛利率仍存在继续下滑的可能。

招股书显示,杰锐思是专业从事智能检测设备和智能生产组装设备(线)的研发、设计、生产及销售的科技型企业。依托先进的力学检测技术,公司实现了向精密运控、机器视觉等技术领域的拓展,逐步构建了涵盖3C、新能源及半导体封测等行业的业务体系,形成了以3C力学检测、锂电池电芯制造、半导体测试分选等智能设备为发展核心的产品分布。

该公司先后开发出高速3C力学检测、锂电直驱卷绕、锂电卷针对拔、锂电料带智能纠偏控制、半导体线D抗反射光学检测等核心技术,逐步形成了以3C领域为基础,新能源及半导体封测等领域为重点拓展方向的业务布局。

随着产品类别增加、品牌效应的不断显现,杰锐思的收入规模得以持续增长。2019年至2021年,分别实现营业收入2.97亿元、4.34亿元、5.57亿元,2020年及2021年同比增幅达46.27%和28.28%;实现归属于母公司所有者的净利润3039.14万元、3211.36万元、6248.30万元,2020年及2021年同比增长5.67%和94.57%。

经营业绩持续增长的背后,不仅是杰锐思对研发的持续投入,也受到其丰富的客户资源以及多业务领域拓展的加持。

分别来看,截至目前,其已建立起超200人的研发团队,特别是3C力学检测设备技术参数优于国内外同类型产品,已经广泛应用于电脑键盘、智能穿戴设备按键、耳机插拔、笔记本开合等的力学检测。

客户方面,在3C业务领域,杰锐思积累了包括苹果、微软等品牌商及其主要供应商比亚迪、立讯精密、捷普、富士康等客户。自2018年以来,其以锂电制造、半导体封装测试等业务为重点拓展方向,已成功开发出卷绕机、二封机等锂电池电芯制造设备以及分选机等半导体测试分选设备,开拓了包括欣旺达、珠海冠宇、东莞维科、威世、长电科技等在内的客户群体。

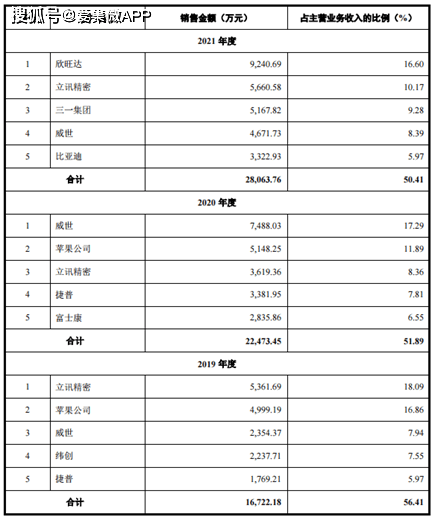

2019年至2021年,其来自前五大客户的销售收入分别为1.67亿元、2.25亿元、2.81亿元,占主营业务收入的比例分别为56.41%、51.89%和50.41%,金额及占比均较高。对此其解释,系智能检测设备、智能生产设备(线)等产品整体智能化程度较高、单价也较高,因此目标客户主要为行业内知名公司,使得客户呈现一定的集中性。

与此同时,在巩固现有业务之际,杰锐思还在汽车和工程机械等领域作出拓展,其已交付了应用于智能驾驶的车载激光雷达自动化生产线等产品,实现了智能驾驶相关业务市场的拓展。

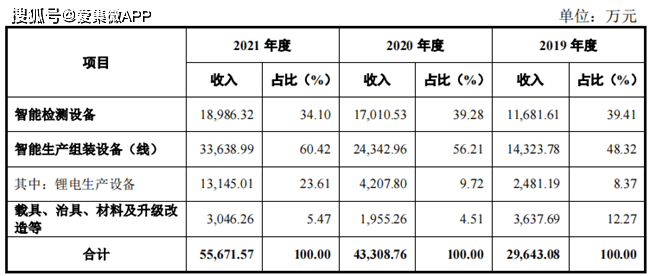

具体从产品来看,杰锐思主要产品包括智能检测设备、智能生产组装设备(线)和载具、治具、材料及升级改造等。其中,智能检测设备和智能生产组装设备(线)是杰锐思的主导产品,主要应用于3C检测与组装、锂电池电芯制造、半导体封装测试等领域。

从收入变动可见,其智能生产组装设备(线)产品呈快速增长趋势,收入占比也在三年间由48.32%升至60.42%,特别是该产品下的锂电生产设备增势尤为迅猛,收入分别为2481.19万元、4207.80万元和1.31亿元,该产品单价更是在2020年涨至120.22万元/台,较上年暴增108.35%,主要是卷绕机等锂电生产设备销量占比上升,该类设备工艺复杂、单价较高,使得当年平均单价上涨较多;同时,上年价格较低的设备当年不再销售,销量占比下降。

据杰锐思指出,该产品收入的迅速增加主要是锂电卷绕机、二封机等锂电池电芯制造设备技术日益成熟,在该领域业务范围不断扩大,客户数量不断增加所致。

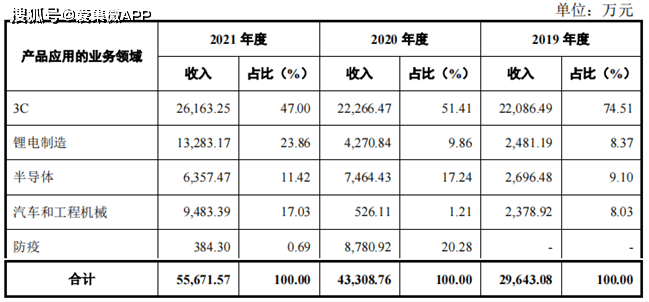

2019年至2021年,其3C业务收入分别为2.21亿元、2.23亿元、2.62亿元,占比为74.51%、51.41%和 47.00%,收入不断增长,占比却快速下滑,而这主要由于锂电制造、半导体封装测试业务快速增加所致。

分别来看,其锂电制造收入占比分别为8.37%、9.86%和23.86%,半导体业务收入占比为9.10%、17.24%、11.42%。此外,汽车和工程机械业务收入占比也实现8.03%到17.03%的增长。

尽管多元业务拓展丰富了杰锐思的产品类别,也增加了销售规模,但却也因此使其毛利率水平处于低位,且呈现持续下滑趋势。

三年间,杰锐思的综合毛利率分别为45.36%、42.85%及39.07%,呈明显下降趋势。通常而言,市场开拓阶段的新品综合成本较高,致使企业在进入新业务初期会出现毛利率较低的情形。杰锐思开展锂电制造设备业务时间较短、规模效应尚不明显,随着业务销售占比快速上升,也就使其综合毛利率有所下降;

同时,部分工程机械以及3C智能生产线等产品订单总额和客户价格敏感性较高,整体毛利率相对较低,也使得其综合毛利率有所下降。

除了毛利率的不稳定外,同样不利的情况是,若锂电制造等其开拓的新业务领域的产品研发进展不顺,或在3C等领域激烈的市场竞争下,其产品议价能力不足,那么其毛利率将会继续降低,整体盈利水平恐怕也会大打折扣。(校对/孙俐俐)返回搜狐,查看更多